3 วิธีทำให้ดอกเบี้ยไม่เล่นงานเรา

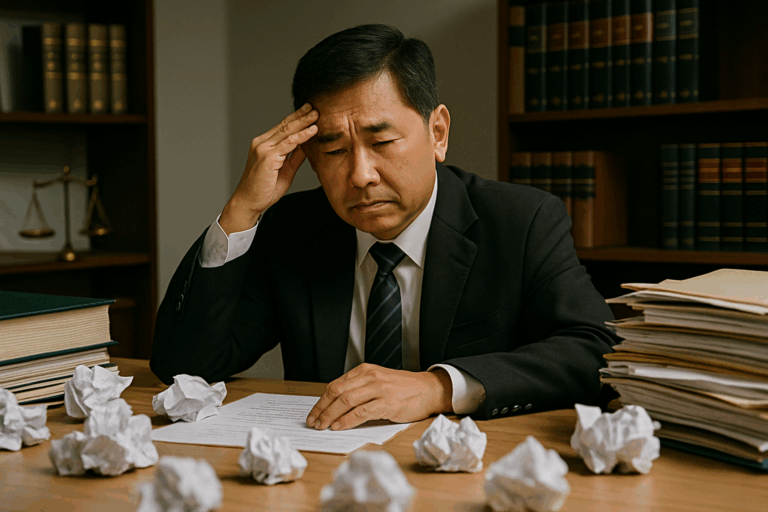

ทันทีที่ได้รับการอนุมัติสินเชื่อจากสถาบันการเงินแล้วคงจะเป็นช่วงเวลาที่ลูกค้าของธนาคารหลายคนรอคอย เพราะนั่นหมายความว่าสิ่งที่พวกเขาต้องการจะนำเงินไปซื้อหรือนำไปแลกกับทรัพย์สินบางอย่างให้กลายมาเป็นของตัวเองในอีกไม่กี่ชั่วโมงข้างหน้าแล้ว แต่ทว่าในเวลาเดียวกันนั้นการขอสินเชื่อหรือการกู้เงินอนาคตมาใช้ก่อนก็ไม่ใช่สิ่งที่ได้มาฟรี ๆ แล้วรอวันใช้คืน แต่เป็นเงินอีกก้อนที่กำลังนับเวลาถอยหลังเพื่อที่จะเพิ่มมูลค่าสูงขึ้นเรื่อย ๆ นั่นก็คือดอกเบี้ย

อย่างที่ทราบกันดีว่าเมื่อไหร่ก็ตามที่ตกอยู่ในสถานะของการเป็นลูกหนี้ เมื่อนั้นสิ่งที่ต้องรับผิดชอบก็ไม่ได้หยุดอยู่เพียงแค่เงินต้นที่ตัวเองกู้มาแต่ยังเป็นเงินดอกเบี้ยที่จะถูกเพิ่มขึ้นในทุก ๆ ปี แรกเริ่มมันอาจจะเป็นเพียงแค่ตัวเลขน้อยนิดจนไม่น่าเก็บมาใส่ใจ แต่กว่าจะรู้ตัวอีกทีก็ตอนที่กลายมาเป็นเงินก้อนใหญ่แล้วนั่นแหละ

ทำไมต้องมีดอกเบี้ย?

ดอกเบี้ยถูกนับว่าเป็นหนึ่งในรายได้ของสถาบันการเงิน เหมือนกับการใช้เงินก้อนที่ปล่อยออกไปสร้างเงินได้ก้อนใหม่ขึ้นมา ทั้งดอกเบี้ยยังเป็นหลักประกันความเสี่ยงของสถาบันการเงินได้อีก เนื่องจากในช่วงที่ลูกค้ายังชำระหนี้ไม่ครบถ้วน สถาบันการเงินก็จะมีรายได้จากการเก็บดอกเบี้ยเพิ่มขึ้นจากระยะเวลาที่กำลังยืดขยายออกไป

เช่นเดียวกับมุมมองของลูกค้าที่เป็นลูกหนี้ ยิ่งระยะเวลาในการชำระหนี้ยืดออกไปนานเท่าไหร่ก็ยิ่งหมายความว่าเงินที่จะต้องจ่ายคืนก็จะเพิ่มมากขึ้นเท่านั้น และคนเป็นหนี้จะเริ่มรู้ซึ้งถึงคำว่าดอกเบี้ยราคาแพงอย่างแท้จริงก็ต่อเมื่อตัวเลขเริ่มจะแซงจำนวนเงินต้นที่ต้องจ่ายทุกเดือนอย่างชัดเจน อย่างเช่น…

ตอนที่รู้ว่าตัวเองกำลังหาเงินมาเพื่อจ่ายดอกเบี้ย ไม่ใช่การตัดเงินต้น

ในตอนนั้นแหละถึงจะได้ย้อนกลับมาหาคำตอบว่าต้องทำยังไงถึงจะทำให้ดอกเบี้ยถูกลงอีกสักหน่อย เพราะไม่อย่างนั้นก็เท่ากับว่าเงินที่กำลังผ่อนอยู่เป็นเพียงแค่การจ่ายดอกเบี้ย แต่หนี้ก็ยังเป็นหนี้ที่มีจำนวนไม่ลดลงเลยด้วยซ้ำ

การขอลดอัตราดอกเบี้ย

การขอลดอัตราดอกเบี้ยมักเป็นไปได้ในกรณีที่อัตราดอกเบี้ยเพิ่มสูงขึ้นกว่าการกู้ในช่วงแรก ๆ โดยธนาคารอาจให้ลูกหนี้ทำการชำระเป็นเงินก้อนซึ่งสูงกว่าค่าผ่อนต่อเดือนหรือให้ชำระหนี้ทั้งหมดภายในครั้งเดียว

แต่ทั้งนี้ทั้งนั้นหนี้บ้านก็ไม่ใช่หนี้ก้อนเล็ก ๆ ดังนั้นการชำระหนี้แบบปิดบัญชีในคราวเดียวคงถูกตัดออกตั้งแต่ตอนแรก และทางเลือกเพียงทางเดียวที่เหลืออยู่ซึ่งจะเป็นการลดดอกเบี้ยให้ถูกลงก็คือการชำระเงินก้อนในอัตราที่สูงขึ้นกว่าค่าผ่อนปกติ

แล้วใครล่ะที่จะมีเงินผ่อนก้อนใหญ่ ๆ

ในกรณีนี้สถาบันการเงินมักจะเสนอให้กับผู้กู้ที่มีประวัติการชำระค่าผ่อนบ้านดี และเป็นไปได้ที่จะมีรายได้สูงพอสำหรับกรณีที่ต้องชำระเงินก้อนตามเงื่อนไขของธนาคาร

ต่อมาคือ…

การโปะหนี้

วิธีนี้เรียกว่าเป็นการลดดอกเบี้ยยอดนิยมอันดับต้น ๆ ของมนุษย์เงินเดือนเลยก็ว่าได้ โดยเฉพาะกับคนที่พอมีเงินเก็บหรือจะได้รับเงินพิเศษนอกเหนือจากเงินเดือน ก็สามารถนำเงินก้อนนั้นมาโปะหนี้บ้านเพื่อลดอัตราดอกเบี้ยให้ถูกลงได้

ยกตัวอย่างเช่น…

นาย A ขอสินเชื่อเพื่อซื้อที่อยู่อาศัยจากสถาบันการเงินแห่งหนึ่ง เป็นจำนวนเงิน 5 ล้านบาท ในทุก ๆ เดือนนาย A จะต้องจ่ายค่าบ้านทั้งหมด 25,000 บาท แบ่งเป็นเงินต้น 14,000 บาท และดอกเบี้ย 11,000 บาท แต่ในช่วงนั้นนาย A ได้รับโบนัสพิเศษจากบริษัทอีก 20,000 บาท จึงตัดสินใจโปะหนี้ก่อนวันที่ธนาคารจะเรียกเก็บหนี้บ้านเป็นจำนวนเงิน 45,000 บาท ทำให้หนี้บ้านในเดือนนั้นถูกลดทั้งจำนวนเงินต้น และดอกเบี้ยในเดือนถัดไป ซึ่งทำให้นาย A ปลดหนี้บ้านได้เร็วขึ้นและดอกเบี้ยลดลงด้วย

สุดท้ายคือ…

การรีไฟแนนซ์ (Refinance)

วิธีสุดท้ายในการลดดอกเบี้ยและช่วยแบ่งเบาภาระหนี้ให้กับมนุษย์เงินเดือนก็คือการขอยื่นกู้สินเชื่อบ้านกับธนาคารใหม่เพื่อให้ได้อัตราดอกเบี้ยบ้านถูกลงกว่าเดิม ซึ่งจะช่วยให้ยอดผ่อนต่อเดือนน้อยลงและผ่อนบ้านได้หมดไวยิ่งขึ้น โดยข้อดีของการรีไฟแนนซ์บ้านคือผู้กู้สามารถเปรียบเทียบเพื่อเลือกอัตราดอกเบี้ยในเรทต่ำได้หลายธนาคารพร้อม ๆ กัน

อย่างไรก็ตาม ดอกเบี้ยบ้านก็ยังถือว่าเป็นปัจจัยที่มีผลต่อการชำระหนี้บ้านสำหรับลูกหนี้สถาบันการเงินไม่มากก็น้อยอยู่ดี แต่ทั้งนี้เมื่อมีทางเลือกทุกคนก็คงเลือกวิธีที่จะทำให้การจ่ายหนี้นั้นมีความสะดวกมากขึ้นอยู่แล้วโดยเฉพาะการจ่ายโดยที่ไม่ส่งผลกระทบต่อสภาวะทางการเงินของตัวลูกหนี้เอง ดังนั้นทางที่ดีที่สุดก่อนที่ดอกเบี้ยนั้นจะสูงเกินกว่าเงินต้นที่ต้องจ่ายก็คือการวางแผนการชำระหนี้ให้ดีตั้งแต่แรก ไม่ว่าจะเป็นการชำระหนี้ตามกำหนด หรือแม้แต่การโปะหนี้ที่จะทำให้หนี้เงินต้นลดลง

เพียงเท่านี้ก็ไม่ต้องมานั่งกังวลแล้วว่าเมื่อไหร่จะถึงคิวที่ตัวเองจะถูกดอกเบี้ยเงินกู้เล่นงาน

คลังความรู้อสังหาฯ